导读

私募投资基金是一种由基金和投资者承担风险,并通过主动风险管理,获取风险性投资收益的投资活动。《中国证券投资基金业协会私募投资基金备案须知》中明确规定:私募基金在投资运作中不得变相保底保收益;私募基金的投资不应是借贷活动。

但是面对基金成立以后的份额转让行为,即老投资人将基金份额转让给新投资人以后,为何还需要承担还本付息的法律责任?为何基金管理人在该等情形下需承担连带清偿责任?基金份额转让的过程中,作为基金管理人怎样才能防范该类风险?

案情介绍

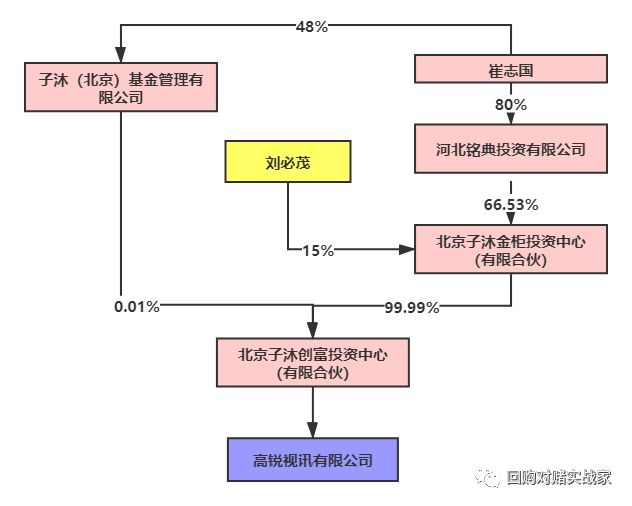

2019年10月11日,江苏盐城市中级人民法院对“河北铭典投资有限公司、北京子沐创富投资中心等与刘必茂合伙企业财产份额转让纠纷”(2019)苏09民终1568号)一案作出终审判决。本案中,河北铭典投资有限公司(“铭典投资”)与自然人刘必茂均为北京子沐金柜投资中心(有限合伙)(以下简称“子沐基金”)的有限合伙人,其中铭典投资为基金设立时即登记在册的有限合伙人,而刘必茂为基金设立以后,通过从铭典投资处受让了部分基金份额的方式从而成为基金的投资人。

本案所涉基金的最终投资标的为高锐视讯公司3.33%的股权,因高锐视讯拟通过重大资产重组的方式并入上市公司,刘必茂方与铭典投资签署《基金份额转让协议》并支付对应价款,《基金份额转让协议》中,铭典投资承诺“保证刘必茂受让的合伙份额最终投资于高锐视讯重组上市项目”, 最终高锐视讯上市失败,刘必茂认为铭典投资构成对协议承诺事项的违反,因协商未果诉至法院,请求解除转让协议,刘必茂要求铭典投资返还投资本金及利息。本案的各方关系梳理如下表:

经核查,子沐基金及其管理人子沐(北京)基金管理有限公司,均在2015年度按照基金业协会的要求,完成了基金管理人登记及基金备案的工作,因此,刘必茂与铭典投资受让的基金份额为已备案基金的份额,故本案涉及的基金管理人及基金的“身份如假包换”。本案经盐城经济技术开发区人民法院一审,江苏省盐城市中级人民法院二审终审,法院判决铭典投资需向刘必茂还本付息。

判决结果

一、确认刘必茂与铭典投资于2016年11月12日签订的编号为ZMJG-FEZR-001的《子沐金柜合伙份额转让协议》以及刘必茂与铭典投资、子沐创富、君锐投资、崔志国于2016年11月12日签订的编号为ZMJG-BCXY-001的《子沐金柜合伙份额转让协议之补充协议》于2018年10月18日起解除;

二、铭典投资于判决生效之日起十日内向刘必茂返还2000万元并赔偿刘必茂利息损失(以2000万元为基数,按中国人民银行同期贷款利率,自2016年11月16日起计算至判决确定的履行之日止);

四、子沐创富、君锐投资、崔志国对铭典投资的上述债务承担连带清偿责任;

五、子沐基金在子沐创富、君锐投资不能清偿上述债务时承担连带清偿责任;

六、驳回刘必茂的其他诉讼请求。如果未按判决指定的期间履行给付金钱义务,应当按照《中华人民共和国民事诉讼法》第二百五十三条之规定,加倍支付迟延履行期间的债务利息。本案诉讼费196800元,保全费5000元,合计201800元,由铭典投资、子沐创富、君锐投资、崔志国、子沐基金共同承担。

法院的核心审判观点

原被告双方争议的焦点在于,刘必茂与铭典投资之间的份额转让行为,究竟是否属于投资法律关系。如果是投资法律关系,则根据“投资风险自担”原则,刘必茂无权要求返还本息;如果不为投资关系,则铭典投资构成对协议约定的承诺事项——上市重组成功的违背,因“合同目的”无法实现从而需承担还本付息的法律责任。对此,我们特将法院审批观点梳理如下:

01、新老基金份额转让属于变相“先筹资、后投资”,不符合私募投资与资本运作的本质,故不应认定为投资法律关系

法院认为,根据私募股权投资交易习惯和运作实践,投资者资本增值的过程是通过“筹资—投资—退出”来完成的,这一资本运作程序是私募股权投资的应有之义。本案中,子沐创富、子沐金柜、铭典投资通过实际控制人崔志国的运作,依次地通过其有限合伙人将已经购得的标的股权通过合伙份额转让的方式,最终转让给刘必茂的行为,实质上是变相的先投资、后筹资。该民事行为不符合私募股权投资的相关规定和资本运作特征,因此铭典投资与刘必茂之间的基础法律关系不能认定为投资关系。

02、即便转让标的为“已履行备案手续的私募基金份额”,该等份额转让也仍属于合伙份额转让关系,不能归为私募股权投资关系,故约定保收益的承诺可以支持

本案中,刘必茂与铭典投资,系通过子沐金柜(已备案基金)下设子沐创富,间接持有标的公司高锐视讯(拟重组上市主体)的股权,所以,子沐创富与业如投资、高锐视讯之间系两个相对独立的合同关系,且前者为合伙份额转让法律关系,后者为私募股权投资法律关系。在私募基金投资关系中,私募基金管理人确实不允许对投资人作出投资本金不受损失或者最低收益的承诺。但本案涉及的法律关系并非私募基金投资关系,而是两合伙人之间的份额转让关系,法律并没有禁止合伙企业财产份额的转让人向受让人作出相关的承诺,包括本案高锐视讯重组上市成功。高锐视讯重组上市项目最终失败,应当认定铭典投资违背合同订立最基本的诚信原则,构成违约,导致刘必茂的合同目的不能实现,刘必茂依法享有合同解除权。最终,法院判令铭典投资返还投资本息。

03、因合同相对性原则,铭典投资不得引用其他方的合同违约行为(“标的项目未能上市成功”)而为自己抗辩

本案系因标的公司高锐视讯重组上市失败所引发的法律纠纷。根据《合同法》第一百二十一条规定,当事人一方因第三人原因造成违约的,应当向对方承担责任;当事人一方和第三人之间的纠纷,依照法律规定或者按照约定解决。因此,因子沐创富的合同相对方的原因导致子沐创富的投资目的不能实现的,应当由子沐创富向高锐视讯等主体主张违约责任,铭典投资等主体不能以此作为对另一个法律关系的相对方即刘必茂的抗辩。

思考及建议

从本案可以看出,部分地方法院认为该类案件“客观具有一定的疑难性和新颖性”从而做出的审判结果,相对偏保守且存在一定局限性。本案的标的公司高锐视讯重组上市失败,基金份额受让人以合同目的无法实现为由,成功地要求转让方承担了向其还本付息的诉讼请求。试想若高锐视讯成功重组上市,刘必茂可以通过股份转让而获取高额溢价收益,即使项目失败,也可以如本案诉诸法院请求返还投资本息,可谓进可攻退可守,有失公允。为此,基金管理人及在先份额持有人,当基金募集并成立以后如需进行基金份额转让,需格外谨慎对待份额转让协议的内容约定,我们提出以下法律建议:各方进行基金份额转让协议的签署时,不可忽略“风险揭示书”类文件的签署,并且应在份额转让协议中明确约定该份额转让行为亦属于投资行为,基金份额受让方作为投资人的身份,允诺将自行承担投资失败的法律风险;面对基金份额转让协议中的承诺事项需谨慎,切勿因融资心切作出不切实际的允诺行为。如果协议中的承诺事项存在重大不确定性,那么应当就该承诺的内容进行严格、谨慎的协议表述,以避免歧义。例如本案的“重组上市”约定,就发生了双方就承诺的究竟是“投资到一个重组上市的项目”,还是承诺“投资项目应重组上市成功”。各方面对私募领域的投融资行为,切记投资有风险,协议需谨慎。

(文:苏可、蒋菲)